(卓创资讯分析师王依)

【导语】面对多空交织的宏观环境,近期镍价波动较为频繁,随即现货镍价跟走期镍触底反弹表现乐观,市场偏空情绪无处安放。面对供需失衡问题的延伸,商家眼光从消息面回归后开始关注库存变化,期镍库存的持续增加配合现货库存的高位盘整,市场认为短期镍价“虚高”背后仍需谨慎。

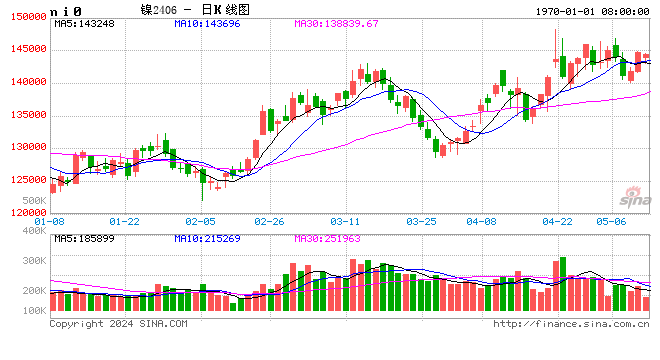

2022年一季度镍价在消息面和资金面的双重作用下实现持续拉涨,价格创新高后伦敦金属交易所晋级“拉网线”,结束了这场“妖镍”市场“闹剧”。随即镍价持续下跌在2023年下半年开始测试12万元/吨成本线支撑。伴随政策面的变化以及市场心态的调整,2024年上半年镍价盘整为主,价格调整区间扩大至12万元-15万元/吨内。而在此期间,伴随国内生产企业的持续投产,电解镍库存增加非常快,这对后市镍价下跌埋下“重磅炸弹”,对于库存变化对价格的影响,市场商家观点值得深思。

镍矿港口库存居高不下供应过剩问题持续延伸

在此轮市场调研中,上游镍矿商家对于电解镍库存持续增加问题表示可以理解,毕竟镍矿本身港口库存也居高不下。卓创资讯数据显示,2021年至今镍矿港口库存最高值在1200万吨,而4月月末国内镍矿港口库存在1000万吨附近,处于港口库存峰值区间内。

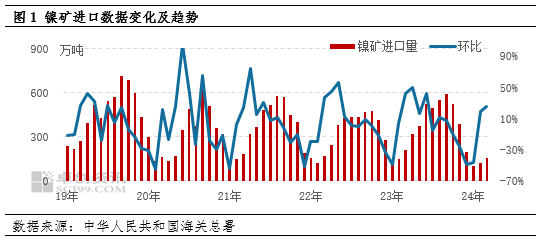

如图1所示,受到国际局势不稳定性影响以及政策变化调整的施压,镍矿进口表现并不乐观,海关总署数据显示,2024年一季度镍矿总进口量在379.11万吨,环比2023年四季度减少721.19万吨,跌幅高达65.55%,同比2023年同期减少121.15万吨,减少幅度在24.22%。在镍矿进口持续减少的情况下, 镍矿港口库存保持高位,这是需求疲弱的重要延伸,也是导致镍价上行动力不足的主要因素之一。

电积镍产能释放潜力巨大后期库存仍有增加风险

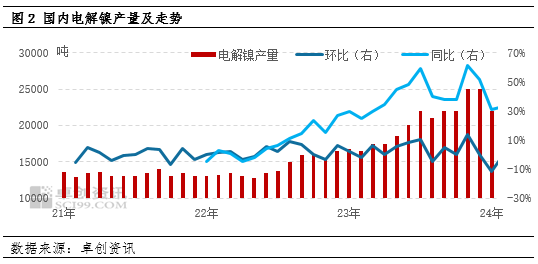

伴随2023年开始的国内电积镍产能持续释放,国内电解镍产量持续增加,这是导致库存激增的主要影响因素之一。如图2所示, 2024年一季度国内电解镍产量在68000吨,同比去年增加17200吨,增幅高达33.86%。中游电解镍生产环节参与者表示:“产量高速增长,但消费端不见有明显起色,卖不掉的货只能交仓。”计算在原料紧张的菲律宾雨季,国内产量都未见明显减少迹象,在原料镍矿港口库存如此之高的情况下,企业减产的概率并不大。

除去生产环节造成的库存压力之外,贸易环节库存压力也比较明显。卓创资讯统计数据显示,国内现货贸易商手中电解镍库存在4月月末保持在15000吨以上水平。华东某贸易商表示:“尽管一直在谨慎做库存,但市场消耗能力不强,手中货源流通减速明显。同时也大家又基本都在期货盘中做套保,出货不划算的情况下,也只能选择交仓。”

期镍仓单库存持续上升镍价下行有迹可循

根据此次卓创资讯市场调研不难发现,现货交仓情况越来越多,部分品牌货源在获得海外交易所注册资格后,电解镍外流也成为新时尚。

如图3所示,国内外期镍库存增加明显。其中截至5月8日,伦敦金属交易所镍库存79872吨,较上月同期增加2724吨,增加幅度在3.53%,较去年同期增加39762吨,增加幅度在99.13%;上海期货交易所库存在19303吨, 较上月同期增加2300吨,增加幅度在11.58%,较去年同期增加18712吨,增加幅度在3166.16%。库存增加的背后,则是供需问题失衡的延续,作为显性库存的期货数据增加如此明显,市场预计隐形库存也存在增加可能。

回顾上文我们不难发现,供应的持续增加配合需求端的偏弱运行,供需失衡问题背后的库存增加,是导致镍价持续偏弱运行的重要因素。华东某期货从业者表示:“国内外都可以交仓之后,政策影响会逐步减弱,只要原料供应充足,产量就不会有明显减少机会,为此市场不能消化的电解镍还会形成显性或隐形库存,这对镍价来讲是无形的压力。”

供应增加造成库存上升消费能力释放存在改善机会

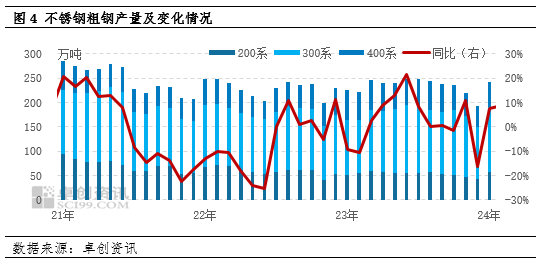

其实,库存增加的背后,不单单是供应压力的增加,也映射了整个镍市需求端的疲弱状态,卓创资讯数据显示,不锈钢粗钢产量自2021年三季度开始跌入250万吨/月水平内后持续表现低迷。而2024年一季度开始,市场再度倡导家电以旧换新政策,同时各大家电企业也都陆续出台了购置补贴,这在一定程度上推动了不锈钢消费。卓创资讯数据显示,3月不锈钢粗钢产量增加至242.39万吨,同比去年同期增加16.82万吨,增加幅度在7.46%。需求向上传导,对镍市场需求有明显带动作用。

综上所述,库存的持续增加造成了镍价盘整上行乏力的局面,尽管资金持续拉动有色市场,但镍价却未能突出重围。后市商家心态依旧偏空,因为供需失衡问题存在,但伴随消费面的改善,尤其是政策支持下的家电以旧换新、设备更新换代等利多不锈钢政策的持续发力,卓创资讯预计,镍价盘整走势难改,但下方130000元/吨一线支撑存在,镍价再度跌入13万元/吨以内概率不大。

还没有评论,来说两句吧...