专题:日本央行意外加息15个基点+缩表齐发!罕见上演“鹰派”剧本

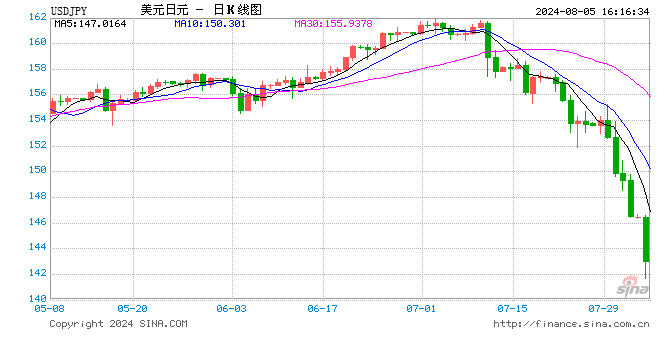

财联社8月5日讯(编辑 潇湘)从上周二的失守154关口,到今日的一度跌穿143大关,在短短五个交易日的时候里,美元兑日元便一路重挫了逾1000点。

而日元的大幅升值和围绕于此的全球外汇套利交易的解除,似乎也已成为了不少研究近来全球股市暴跌的机构分析师,无论如何都无法回避的话题,尤其是对于日本市场的交易员而言。

事实上,眼下想要当好一位出色的股市交易员,你可能首先得成为一位优秀的外汇分析师……

一切得从日元暴涨说起

行情数据显示,在过去的一个月的时间里,日元兑美元的汇率已经累计上涨了逾10%,这与7月4日美国独立日假期前夕的情况形成了鲜明的对比,当时日元兑美元的汇率自1986年12月以来首次跌至1美元兑161.96日元。

不难看到的是,上周四至今,当全球股市跌幅迅速放大的时候,也是美元兑日元加速下跌之际。

日元上涨背后的原因,人们显然不难寻找:美日之间利差有望收窄。在上周的议息会议上,日本央行颇为激进地打出了“加息+QT”的紧缩政策组合拳,将短期政策利率从0-0.1%提高到0.25%,并宣布将月度资产购买计划从6万亿日元分阶段在明年降至3万亿日元。

而与此同时,在美联储上周发出暗示9月降息的信号,以及此后公布的多组美国经济数据表现异常惨淡之后,债券交易员纷纷押注美国经济正处于恶化的边缘,美联储将需要开始大举放松货币政策以避免经济衰退。

在上周五非农后,利率期货市场的交易员对今年年底前降息幅度的定价一度达到了约125个基点——相当于五次25个基点的降息,这表明如果美联储未在常规会议外紧急降息的话,其在年底的最后三次会议中,很可能有多达两次会议,会一口气降息50个基点。

美日货币政策一松一紧截然相反的政策走向,直接推动了日元如脱缰野马般的上涨。

而作为全球最为常见的融资货币,日元在短时间内的报复性升值,无疑也损害了在全球市场上颇为常见的套利交易的表现。此类交易通常涉及交易者以较低利率的货币进行借贷,投资于通常位于那些高收益资产——在利率长期处于最低水平的情况下,借入日元几乎是免费的。

加拿大皇家银行驻新加坡的亚洲货币策略主管Alvin Tan就表示,在最新数据显示美国失业率跃升至4.3%后,交易员们愈发开始担心美国经济衰退的风险。这对套息交易员来说是个糟糕的环境。

“经济衰退风险也意味着市场波动加大,因此套利交易会被削减,我认为这种情况很容易延续,因为我们已经在低波动环境中度过了很长时间,事实上已经超过一年了,”Tan表示。

为什么影响范围如此庞大?

对于许多交易员而言,如果他们此前用廉价的日元进行了融资,并投资在高息市场以套取高收益,那么现在则要同时赔上高收益资产(例如美股等)的跌幅和日元汇率的升幅(交易结束时需要还回日元)。这种惊人的逆转已引发了全球套利交易的“大清盘”。

在上月下旬,我们在“日元暴涨&科技股暴跌:这一切冥冥之中竟有关联?”其实已对此有过初步的介绍,而目前的情况,似乎要比当时还要严重。

中金公司在周末发布的一份研报中指出,套息交易的前提是无法对该交易实施汇率对冲,因此当日元升值时,息差所获得的利润会迅速被汇率所带来的损失给消耗殆尽,因此需要通过“卖出高息资产、买回日元”来平仓,平仓的同时会带来进一步的日元升值压力,进而带来更多的日元平仓,从而循环往复。

欧洲太平洋资产管理公司首席市场策略师彼得·希夫(Peter Schiff)在上周末也撰文表示,现在投资者能否几乎免费借贷的机会已经结束,他们开始了结围绕日元的套利交易,这导致了外汇和其他市场的波动加剧。

彼得·希夫指出,这对全球市场的潜在影响很多。日元波动可能给杠杆押注带来麻烦,有可能引发一波追加保证金的浪潮,从而引发更广泛的全球抛售。如果日元升值导致石油等大宗商品价格上涨,促使日本央行采取更多干预措施并进一步解除套利交易,这种风险会进一步加剧——希夫认为,这种情况可能会演变成全球市场的混乱。

希夫表示,长期以来,日元套利交易支持着全球牛市,因为它使廉价借贷能够投资于其他地方。而如今,日元套利交易的解除可能会导致日本以外的股市出现动荡。日本央行正处于进退维谷之中:究竟是应该保护日元、稳定股市、还是拯救政府债券(日本央行持有约一半的政府债券)?在希夫称之为货币和经济衔尾蛇的情况下,日本央行没有简单的解决方案。

无独有偶,ATFX Global Markets首席市场分析师Nick Twidale也表示,套利交易头寸出现了大规模投降,“每个人都在同一时间跑向门口。这些举动最初是由日本央行加息引发的,但在过去几天里,对全球经济增长的担忧也正在火上浇油,抛售变得激烈起来。”

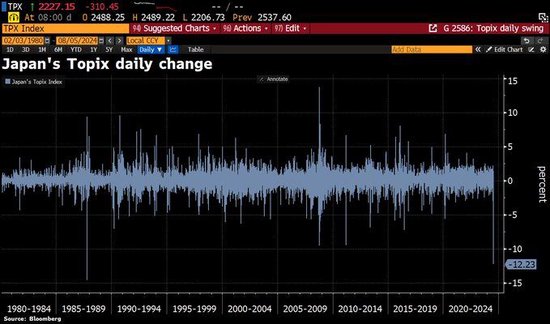

日股缘何如此惨?

纵观近期的全球市场,人们在过去几个交易日不难发现的一个现象是,日股可谓是眼下全球市场中跌幅最为凄惨的——日经225指数周一收盘重挫12.4%,报31506点,已抹去今年以来所有涨幅。这是日经225指数史上最大下跌点数,超越1987年10月黑色星期一的纪录。

那么,日股的大跌又是否和外汇市场之间存在直接关联呢?答案显示是:YES。

事实上,即便抛开日元升值对日本出口商利润的严重打击不谈,从资金面而言,以往通过廉价日元借入的资金,有一部分也会直接投资于日本市场,而不再寻求在海外市场套利,尤其是在近年来日本股市持续上涨的背景下,就近在日本市场投资也愈发变为了一笔有利可图的交易。

人们过往几年最为耳熟能详的,无疑便是“股神”巴菲特发行日债投资日本商社的故事。

然而如今,这些海外投资者可能也将打起退堂鼓。据日本交易所集团公布的数据显示,在截至7月26日的一周内,外国投资者已经净卖出1.56万亿日元(约合107亿美元)的日本现金股票和期货,东证指数在此期间跌幅超过5%,为四年来最大。而此前,外国投资者曾是日股上涨的主要推手。

瑞穗证券的高级技术分析师三浦丰指出,“投资者正在抛售此前因日元贬值而预期业绩上调的股票。日本股市此前因日元贬值而被大量买入,这一前提条件正在瓦解。”

瑞士投资公司UBP Investments的高级基金经理扎希尔·卡恩则认为,“目前日本外汇和股市波动过大,长期的海外投资者暂时不会入场。即使那些滞后者希望入场,也会需要等待市场稳定。目前尚未听到同行的买卖消息。”

颇为有意思的是,在一些市场人士看来,目前金融市场最大的套利交易者恰恰是日本政府本身。

长期以来,日本政府以日本央行对国内储户施加的极低实际利率为自己“融资”,同时从期限更长的国内外资产中获得更高的回报。随着回报差距不断扩大,这为日本政府创造了额外的财政空间。至关重要的是,这些资金中有三分之一实际上是隔夜现金:如果央行提高利率,政府将不得不开始向所有银行支付资金,套利交易的盈利能力将很快开始减弱。

知名财经博客网站zerohedge指出,这一次,随着套利交易破裂,日本央行要么无所作为,眼睁睁看着经济崩溃,要么恐慌性地逆转上周的加息,并加大宽松政策力度,以遏制刚刚将日经225指数推入熊市的崩盘。然而无论是哪种情况,不幸的是,日本市场似乎都要完蛋了。

还没有评论,来说两句吧...